Sermaye ürkmeye mi başladı?

Türkiye ekonomisinin gerçeklerini öğrenmeden, sorunlarının kaynaklarını iyi teşhis etmeden, sadece günü kurtarmaya odaklı alınan ve alınacak “her türlü önlem”; “Kaş yaparken göz çıkarmaktan” öteye gitmeyecektir.

Prof. Dr. Mustafa Özer

İktidarın son zamanlarda aldığı ya da “aldığını zannettiği” her iktisadi ve iktisadi olmayan karar, yaygın bir biçimde sermaye kontrolleri çerçevesinde tartışılmaya başlandı. En son Bankacılık Düzenleme ve Denetleme Kurumu (BDDK)’nın 24 Haziran Cuma günü aldığı bir kararla şirketlere TL ticari kredi kullanımlarında döviz bozma kuralı getirmesi, bu tartışmaların iyice alevlenmesine neden oldu.1 Okurlarımızın konuyu daha iyi anlayabilmeleri için yazımızı birkaç soru-yanıtla sürdürelim.

Soru: Sermaye kontrolü nedir?

Yanıt: Daha çok oynaklık nedeniyle ulusal parası sermaye akımlarına daha duyarlı hale gelmiş gelişmekte olan ülke ekonomileri tarafından sermaye kontrolü, herhangi bir ülkeden sermaye çıkışını ya da herhangi bir ülkeye doğru sermaye girişini kontrol etmek amacıyla hükümetler, merkez bankaları ya da diğer düzenleyici kurumlar tarafından devreye sokulan önlemleri içerir. Bu önlemler döviz kurunu kontrol etmek ve/veya sermaye kaçışını önlemek amacıyla uygulanır. Çünkü bir hükümet bu önlemler ile yerleşiklerin yabancı para cinsinden varlık edinmelerine engel olabilmekte, yabancıların da yerel varlıkları almasının önüne geçebilmektedir. Bu nedenle, sermaye kontrolleri amacıyla devreye sokulan önlemlerin; hisse senetleri, tahvil, bono ve yabancı para cinsinden yapılan ticareti etkileyebilme potansiyeli vardır. Sermaye kontrolü amacıyla uygulanan önlemler arasında vergiler, tarifeler, mevzuat, ticareti yapılan paranın miktarına getirilen kısıtlamalar ile piyasalarda alınan birtakım önlemler vardır.

Soru: Sermaye kontrollerinin olumlu ve olumsuz yönleri nelerdir?

Yanıt: Sermaye kontrolünden yana olanlara göre sermaye kontrolleri sayesinde sermaye hareketlerinin neden olduğu bankacılık krizleri ve ekonomilerde oluşan ani iniş ve çıkışların önüne geçilmiş olur.2 Sermaye hareketlerinin serbest olması durumunda uluslararası spekülatörler paralarını hangi ülkede getiri daha fazla ise oraya yönlendirirler. Yönlendirdikleri ülkelerde yoğun biçimde finansal varlıklar satın alırlar. Ancak piyasa koşulları biraz olumsuzlaştığında hemen bu ülkeyi terk ederler. Ülkeyi terk ettiklerinde ise ülke parasının değer kaybetmesine, enflasyonun artmasına ve ekonomide istikrarsızlıklara neden olurlar. Bunun en güzel örneklerini 1997/98 Güneydoğu Asya krizi ile Türkiye’nin 1990 ve 2000’li yıllarda yaşadığı krizlerde gördük. Sermaye kontrolleri sayesinde ülkeler bağımsız para ve maliye politikası uygulama olanağı kazanabilirler. Bilindiği gibi imkânsız üçleme ya da üçlü açmaz (impossible trinity ya da trilemma) adı verilen hipoteze göre uluslararası sermaye hareketleri tam serbestken, bir ülke aynı anda sabit döviz kuru ve bağımsız bir para politikası uygulayamaz. Yani bu üç amaçtan ancak ikisini seçebilir. Örneğin sermaye hareketleri serbestken aynı anda hem faizi hem de kuru kontrol edemez. Sermaye hareketlerini serbest bırakan ülkeler, ABD ve/veya Avrupa Merkez Bankası’nın uyguladığı para politikalarına bağımlı hale gelebilir. Sermaye çıkışlarını kontrol altına alan ülkelerde iç borçlanmanın maliyetinin azalma olasılığı da vardır. Öte yandan sermaye kontrollerine karşı olanlara göre, sermaye kontrolleri verimliliğin düşmesine neden olur ve iktisadi büyümenin önüne geçer. Bunlara göre sermaye en verimli ve en karlı olduğu ülkelere gidemez. Bunun sonucunda yerli yatırımcılar düşük getiri ve düşük gelir elde ederler. Sermaye kontrollerine karşı olanlara göre, sermaye kontrollerinden en fazla olumsuz etkilenecek sermaye akımları, doğrudan yabancı yatırımlar (DYY) olacaktır. Azalan DYY iktisadi büyümeyi olumsuz etkileyecek ve ülkeler arasındaki gelişmişlik farkları kapanmayacaktır. Sermaye kontrollerine karşı olanların temel argümanları ne olursa olsun, birçok ülkenin sermaye kontrollerine gittiği Bretton Woods sisteminde (1944-71), kapitalist sistemin “altın çağını” yaşadığını unutmamak gerekir.

Soru: Yakın zamanda sermaye kontrolü uygulayan ülkeler var mıdır?

Yanıt: En son sermaye kontrolü uygulayan ülke Arjantin olmuştur. Eylül 2019'da Arjantin hükümetinin kısa vadeli borcunu ödemekte sıkıntı çekmesi üzerine ülkeden 3 milyar dolar değerinde yabancı para çıkması üzerine Arjantin hükümeti sermaye kontrollerine gitti. Yunanistan borç krizi sonrasında sermaye kontrollerine gitmiştir. Avrupa Merkez Bankası’nın 29 Haziran 2015'te Yunanistan'a verdiği desteği dondurma kararı sonrasında, Yunanistan bankalarını kapatarak 4 yıl süren sermaye kontrolü politikalarını devreye sokmuştur. Euro bölgesinde olan Güney Kıbrıs, 2012'de bankacılık krizi ile mücadele kapsamında 2013’te, Nisan 2015'te kaldırılan geçici sermaye kontrolleri uygulamıştır. Kapitalist sistemin 2008 global krizinden en çok etkilenen ülkelerden birisi olan İzlanda, IMF'nin önerisi sonucu birtakım sermaye kontrolleri uygulamıştır.

Türkiye tehlikeli bir eşikte:

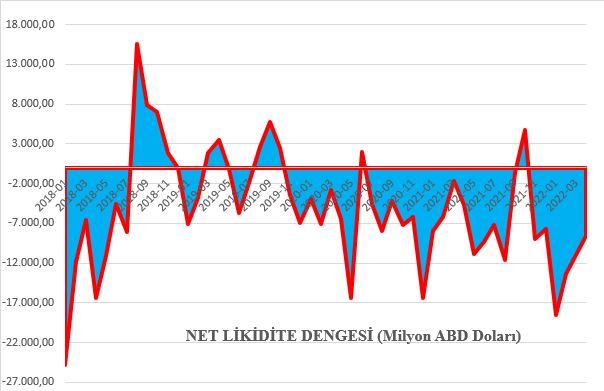

Ekonomi yönetimi rasyonaliteden uzak, sadece siyasi kaygılara dayalı aldığı iktisadi kararlarla Türkiye ekonomisini derin bir buhrana sokmuştur. Türkiye ekonomisinin gerçeklerinden uzak, hiçbir bilimsel temeli olmayan politika faizi indirme kararları ile Türkiye ekonomisinin dış kırılganlıkları daha da artırılmış; var olan yapısal sorunları daha da içinden çıkılmaz hale getirilmiştir. Türkiye ekonomisi, eskisinden daha fazla kısa vadeli spekülatif sermaye girişlerine bağımlı hale getirilmiştir. Sanayi, ithalatsız üretim yapamamakta, ekonomi de cari açıksız büyüyememektedir. Bütün bunlara bir de yoğun sermaye çıkışları eklenmiştir. İzleyen grafik Türkiye’nin 2018 sonrası, Dış Ticaret Dengesi, Cari İşlemler Dengesi, Sermaye ve Finans Hesapları toplamından oluşan Net Likidite Dengesindeki (NLD) gelişmeleri göstermektedir. NLD’nin pozitif olması Merkez Bankası’nın yabancı para rezervlerinde artışı, negatif olması da yerleşiklerin, ülkeye giren döviz tutarından daha fazla dövizi dış dünyaya ödediklerini gösterir. Yani bir anlamda Merkez Bankası rezervlerindeki değişimi gösterir.

Kaynak: TCMB

NLD, Ocak 2018-Nisan 2022 arası dönemde, birkaç ay hariç, hep açık vermektedir. Öyle ki, Kasım 2019’dan itibaren, 2020 Haziran ve 2021 Ekim Ayları hariç sürekli açık vermiştir. Yani, Türkiye dış dünyaya olan yükümlülüklerini karşılamak için sürekli Merkez Bankası rezervlerinden yemiş. Durum böyle iken; sırf seçim arifesinde kuru tutacağım diye sürekli olarak -arka kapı yöntemleri ile- piyasaya müdahale etmenin, makro ihtiyati önlemler almanın ve hatta sermaye kontrollerine gidilebilir görüntüsü yaratmanın, sorunları derinleştirmekten, içinden çıkılmaz hale getirmekten başka etkisi olmayacaktır. Sorunlar çok derin ve böyle günübirlik, palyatif, bilimsel olmayan ve Türkiye ekonomisinin gerçekleri ile ilgisi olmayan kararlarla kısa zamanda çözülmesi pek olası değildir. Türkiye ekonomisinin gerçeklerini öğrenmeden, sorunlarının kaynaklarını iyi teşhis etmeden, sadece günü kurtarmaya odaklı alınan ve alınacak “her türlü önlem”; “Kaş yaparken göz çıkarmaktan” öteye gitmeyecektir. Sadece, bütün politikalarınızla korumaya çalıştığınız sermayeyi ürkütmeye yetecektir!..

[1] İktidarın sermaye hareketlerini kontrol etmeye dönük kararları arasında, ihracatçı ve turizmcilerin döviz gelirlerinin yüzde 40’ını merkez bankasına satma zorunluluğu; KKM yapan şirketlere kurumlar vergisi istisnası getirmesi; bankaların hızlı döviz alış-satış platformlarının kapatılması ve döviz işlemlerinin piyasanın likit olduğu 10.00-16.00 saatleri arasında yapılmasının istenmesi gibi uygulamalar da sayılabilir.

[2] İktisat literatüründe bankacılık krizleri ile özellikle kısa vadeli, sadece getiriye odaklanmış spekülatif sermaye hareketleri arasında yakın ilişki olduğunu gösteren çok sayıda çalışma vardır. Daha fazla bilgi için bakınız: Carmen M. Reinhart & Kenneth S. Rogoff, 2014. “This Time is Different: A Panoramic View of Eight Centuries of Financial Crises,” Annals of Economics and Finance, Society for AEF, vol. 15(2), pages 1065-1188.