Faiz oranlarını düşürünce neler oluyor?

Seçim odaklı, siyasi güdülerle bezenmiş ve bilimsel hiçbir temeli olmayan yüksek enflasyon ortamında politika faiz oranlarını düşürme kararları; tam anlamıyla “kaş yapayım derken göz çıkarmak” deyimini doğrular cinsten sonuçlara yol açmıştır.

Merkez bankaları, enflasyonun hedeflenen oranın üzerine çıkacağını öngördüklerinde hemen faiz silahına sarılırlar ve genellikle politika faizini artırırlar. Şu aralar bütün dünyada artan enflasyona karşı başta ABD merkez bankası FED olmak üzere neredeyse tüm merkez bankalarının yaptığı da aynı şey. Ama tabii ki bunun bir istisnası var: Türkiye Cumhuriyet Merkez Bankası (TCMB). Yani, herkes Mersin'e giderken biz tersine gidiyoruz: Faizi artırmak şöyle dursun, enflasyonda artışın hızlandığı aylarda faiz oranını düşürmeyi tercih ettik!

Faiz oranını düşürmenin etkileri nelerdir?

Teorik olarak faiz oranlarını düşürmenin etkilerini şu şekilde özetlemek mümkündür: Her şeyden önce düşük faiz oranları tasarruf etme arzusunu olumsuz yönde etkiler. Daha düşük faiz oranı, tasarruflardan daha az getiri elde etmek demektir. Bu da bireyleri tasarruf etme yerine harcamaya teşvik eder. Buna karşılık düşük faiz oranları, borçlanmanın maliyetini düşürür. Tüketicileri ve firmaları harcama ve yatırımlarını finanse etmek için daha fazla kredi almaya teşvik eder. Bu da tüketim harcamaları ile yatırımların artmasına neden olur. Tüketim harcamaları ile yatırım artışları, toplam talebin (AD)[1] artmasına ve iktisadi büyümeye neden olur. AD'deki bu artış aynı zamanda enflasyonist baskılara da neden olabilir. Ayrıca düşen faizlerle birlikte konut kredisi kullanan tüketicilerin faiz ödemeleri azalır. Bu sayede ev sahipleri daha fazla harcanabilir gelire sahip olur ve bu da tüketici harcamalarında ek bir artışa neden olacaktır.

Düşen faiz oranları sadece borçlanmanın maliyetini ve konut kredi faiz geri ödemelerinin miktarını düşürmekle kalmaz, varlık fiyatlarının artmasına da neden olur. Bilindiği gibi faiz oranlarının düştüğü zamanlarda tasarruf sahipleri, konut gibi varlıkları satın almayı daha karlı görmektedirler. Bu, konut fiyatlarında ve dolayısıyla bu kişilerin servetlerinde artışa neden olmaktadır. Bireylerin artan servetleri, tüketici güveninde artışla birlikte, tüketim harcamalarını da teşvik etmektedir (servet etkisi).

Nihayet düşen faizler ulusal paranın değer kaybetmesine de neden olabilmektedir. Düşen yurt içi faiz nedeniyle birçok yurttaş, tasarruflarını yurt dışında değerlendirmeyi tercih edebilmektedir. TL’ye düşen taleple birlikte TL’de değer kaybı hızlanacaktır. TL’nin değer kaybı, Türk ihraç mallarının daha ucuzlamasına ve ithal malların daha pahalı hale gelmesine neden olur. İhracat artışı ve ithalat azalması aynı zamanda AD’nin artmasına da yardımcı olur. Özetlersek: Daha düşük faiz oranları, borçlanmanın maliyetini düşürür. Borçlanmanın maliyeti düşünce, tüketim harcamaları ve yatırımlar artar. Tüketim harcamaları ile yatırım artışları, toplam talebin (AD) artmasına ve iktisadi büyümeye neden olur. AD'deki bu artış aynı zamanda enflasyonist baskılara da neden olabilir.

Faiz oranlarının düşürülmesi toplumun her kesimi üzerinde aynı etkiyi yaratmaz:

Faiz oranlarındaki bir indirim, toplumdaki farklı gruplar üzerinde farklı etkiye sahip olabilir. Daha düşük faiz oranları, borçlular ile uzun vadeli konut kredisi (mortgage) ile konut sahibi olanlar için iyi haberdir. Bu sayede bu grupların harcamaları artabilir. Buna karşılık tasarruf sahipleri için kötü haberdir. Örneğin emekliler tasarrufları ile geçimlerini sağlayabilirler. Faiz oranları düştüğünde, harcanabilir gelirleri de düşecek ve bu nedenle büyük olasılıkla daha az harcama yapacaklardır. Nihayet, eğer bir ülkede tasarruf yapanların oranı çok yüksekse, düşen faiz oranları nedeniyle çok sayıda insanın geliri düşecektir. Ülkemizde son yıllarda borçlu sayısı hızla artmakta ve uzun vadeli konut kredisi kullanan çok sayıda hanehalkı vardır. Bu nedenle de, faiz oranlarındaki indirimler, konut kiralamak yerine ev satın almayı tercih edenlerin oranının yüksek olduğu ülkelerde daha fazla etkiye sahip olur.

Faiz indirimleri ile “kaş yapayım derken göz çıkartılmakta”:

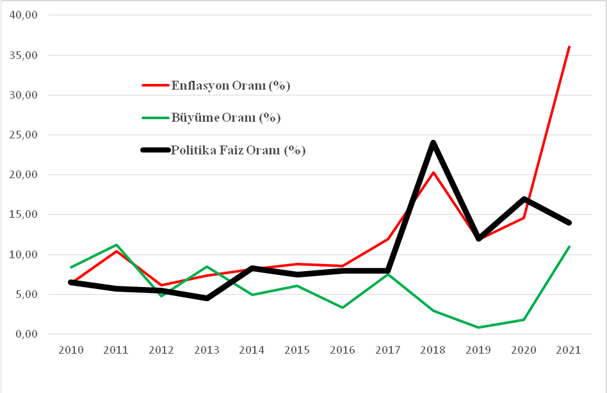

İzleyen grafik 2010-2021 arası dönemde enflasyon, büyüme ve politika faiz oranlarının gelişimini göstermektedir.

Kaynak: Türkiye İstatistik Kurumu (TÜİK) ve TCMB

Grafikten de görüldüğü gibi politika faizinin düşürülmesinin büyüme üzerindeki etkisi sınırlı kalmıştır. Pandemi nedeniyle artan dış talep bu etkiyi sınırlı kılan en önemli etkendir. Bununla birlikte, düşürülen faizlerin bedeli hızla yükselen enflasyon olmuştur.

Düşen faizle birlikte cari açık kontrolden çıkmaya başlamıştır:

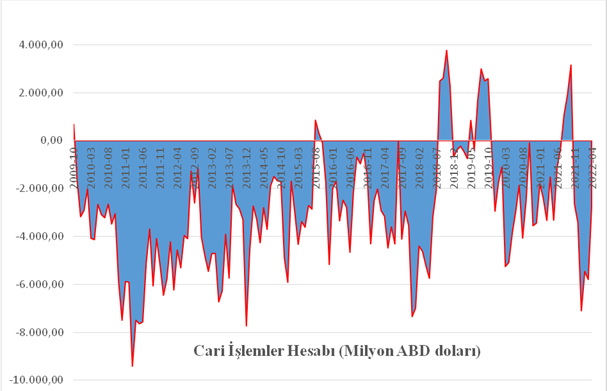

Düşen faizlerle birlikte cari işlemler hesabında ciddi bir bozulma başlamıştır. İzleyen grafikte bu açıkça görülmektedir.

Kaynak: TCMB

Düşen faizlerin tetiklediği tüketim harcama artışı ithalatın artmasına ve cari işlemler hesabının açık vermesine neden olmuştur. Aslında düşen faizler nedeniyle artan risk primi ve azalan sermaye girişleri sonucu TL’nin hızla değer kaybetmesinin, cari işlemler hesabı üzerinde olumlu etkisinin olması gerekirdi. Ne yazık ki Türkiye ekonomisinin lokomotifi konumundaki ve en çok ihracat yapan sanayi sektörünün aşırı ithalat bağımlılığı, TL’nin değer kaybına rağmen ithalatı, ihracattan daha fazla artırarak cari açığı daha da artırmıştır. Türkiye ekonomisi Kasım 2021’den bu yana altı ay arka arkaya önemli miktarlarda cari açık vermiştir. Son altı aylık toplam cari açık miktarı 27 milyar 126 milyon dolardır. 2022’nin ilk dört ayındaki açık miktarı ise 21 milyar 73 milyon dolara ulaşmıştır.

Seçim odaklı, siyasi güdülerle bezenmiş ve bilimsel hiçbir temeli olmayan yüksek enflasyon ortamında politika faiz oranlarını düşürme kararları; tam anlamıyla “kaş yapayım derken göz çıkarmak” deyimini doğrular cinsten sonuçlara yol açmıştır. Ekonominin yapısal sorunlarını göz ardı ederek veya bilmeyerek sadece “deneme yanılma” yöntemleriyle ve anlık gelişmelere tepki olarak alınan “kararlarla” Türkiye ekonomisinin kronikleşmiş sorunlarını çözmenin bir hayal olduğunu politika yapıcılarına birilerinin, hepimizin anımsatması zamanı geldi de geçiyor bile. Bu bilimsellikten uzak, sadece kişisel tercihlere dayalı ve sadece egemenlerin çıkarlarına hizmet eden iktisadi politika tercihleri ve uygulamaları ile daha “kaç günü” kurtarabileceğiz? Seçime az kaldı: Anımsatmakta yarar var!..

[1] Toplam talep (AD), tüketim (C), yatırım (I), kamunun mal ve hizmet alımları (G) ile net ihracat (NX = ihracat (X) – ithalat (M)) toplamından oluşur.