Giriş düzeyinde iktisat derslerinde para konusu, paranın ne olduğunu tanımlamak ve paranın günümüze kadar geçirdiği evreleri anlatan bir ‘tarih dersi’ ile başlar. Nasıl başlamasın ki? Sayın Ege Cansen’e sorsanız, para “Kalu Bela” dan bu yana insanların ekonomi denince aklına gelen ilk şeydir. Oysa iktisatçılarla, sıradan yurttaşlar çoğu zaman parayı farklı anlamda kullanırlar. Sıklıkla birçok kişinin gelir, servet ve kredi yerine, parayı yanlış bir biçimde kullandıklarına tanık oluruz. Örneğin, geçen yıl ne kadar para kazandınız diye sorarlar. Paramın büyük bir kısmını gayrimenkule yatırdım diye övünürler! Ya da bankalardan kredi almakta zorlandıkları zaman, bankadan para almak ne zormuş diye serzenişte bulunurlar.

İktisatçıların para diye kastettikleri ise mal ve hizmet satın alımlarında ve borç geri ödemelerinde genel kabul gören mal veya varlıklardır. Bu şekilde tanımlanan bir paranın, değişim aracı (alışveriş aracı); hesap birimi ve değer saklama aracı (yatırım ve tasarruf aracı) olma gibi üç temel işlevi vardır. Bu işlevleri yerine getiren bir ulusal para, sadece ihraç eden ülkede değil, ABD Doları ve Euro örneğinde olduğu gibi, ülke dışında da çeşitli amaçlarla kullanılabilir. Örneğin, “yatırım ve finansman parası” olarak tasarrufların yurt dışında değerlendirilmesi amacıyla, “ödeme ve değişim parası” olarak mal ve hizmet değişiminde ve nihayet “fiyatlandırma parası” olarak da değer ölçüsü olarak kullanılabilir. Ulusal paraların ülke dışında kullanımları sadece bu amaçlarla sınırlı değildir. Örneğin bir ülke parası, bir başka ülkede, “döviz kurlarını belirleme standardı” olarak da kullanılıp, “parasal çıpa” işlevi görebilir.

Ayrıca ülke paraları, yukarıda belirttiğimiz işlevlerinin hepsini gittikleri her yerde yerine getirip getirememe ve buralarda genel kabul görüp görmemelerine göre de farklı şekillerde adlandırılır. Eğer bir ülke parası, ABD Doları ve Euro’da olduğu gibi, her yerde herkes tarafından genel kabul görüp; değişime aracılık ediyorsa, hesap birimi olarak kullanılıyorsa ve tasarruf aracı olarak tercih ediliyorsa, o ülke parası “sert para (hard currency)” olarak adlandırılır. Bu tür bir paraya sahip ülkelerin yurttaşları, “Patagonya’ya” bile gitseler, yedikleri yemek, içtikleri kahve ve yattıkları yatak bedellerini kendi paraları ile hiçbir itiraz ve tartışmaya konu olmadan ödeyebilirler. Sert para tanımına uymayan paralara ise (kimse alınmasın, kimse kusura bakmasın!) İngilizce “soft currency” karşılığı olarak “yumuşak para” denir. Paranız sert değilse, ülkeniz dışında kimse sizin paranız karşılığında size yemek verip, mal satmaz.

Bir ülkenin parası durup dururken “yumuşak para” durumuna gelmez! Eğer bir ülke parası temel işlevlerini, o ülke sınırları içerisinde yerine getiremez duruma geliyorsa, kaçınılmaz olarak sert para olmaktan çıkar. Sorun sadece bununla da kalmaz; bir de ülke çift paranın (dual currency) hüküm sürdüğü bir ekonomiye dönüşür. Enflasyon oranları yüksek, sürekli cari açık veren ve bunun karşılığında dış borcu çığ gibi büyüyen ülkeler istinasız iki paranın hüküm sürdüğü bir iktisadi yapıya eninde sonunda sahip olurlar. Çünkü bu sorunlarla birlikte ülke parası değersizleşir, değersizleşen ülke parası kalıcı ve daha yüksek oranlarda enflasyon yaratır. Bu durumla baş etmek isteyen otoriteler de ya yasayla ya da 2000’li yılların başından beri dönem dönem bizim de ‘kurtarıcımız olan’ “yüksek faiz-düşük kur” politikalarıyla, kendi paralarına itibar kazandırmaya çalışırlar. Ama bu çabalar ülke parasına itibar kazandırmak yerine, yanına ‘kuma (sert paralar)’ getirirler! Paranızın göremediği işlevleri, “elin parası (sert para)” görmeye başlar!

DOLARİZASYON BAŞLIYOR!

Ülke parası yeterince sert olmayıp, ikili para sistemine kapı aralayınca, dolarizasyon adı verilen, teknik deyimle para ikamesi süreci kaçınılmaz oluyor. Çünkü bir ülke parası sürekli değer kaybediyorsa, işlevlerinden bir kısmını yerine getiremiyor ve bunun sonucu o ülkede yerleşikler, kendi ülke paraları yerine daha güven duydukları bir başka ülke parasını yoğun biçimde kullanmaya başlıyorlar. Yani dolarizasyon, özellikle enflasyonun yapısal bir soruna dönüştüğü ülkelerde, ülke parasının sürekli değer kaybetmesinin bir sonucu olarak ortaya çıkmaktadır. Dolarizasyon ile bir ülkede, o ülkedeki yerleşiklerin ülke parası ile birlikte çeşitli ülke paralarını kullanmaları ve tasarruflarının bir kısmını da döviz tevdiat hesaplarında tutmaları kastedilmektedir. Dolarizasyon sonucu yurt içi ticarî sözleşmelerin bile yabancı para üzerinden yapıldığı görülür. Hatta yurt içi ücret ve fiyatlar da bu dolarizasyondan payını alır. Biraz daha ileri giderek, 2020 yılında zirveye ulaşan altın talebindeki artışı da bu kapsamda değerlendirmek gerekir.

Dolarizasyon ile birlikte, ülke parası yerine, ülke parasının işlevlerini görecek bir başka ülke parasının kullanımı da artmaya başlar. Bu durum kısmi dolarizasyon olarak adlandırılır. Bazen de ülke parası tedavülden kaldırılarak, onun yerine bir başka ülke parası tam kullanıma sunulabilir. Bu durum ise tam dolarizasyon olarak adlandırılır. Örneğin Karadağ’ın Euro’yu kullanması gibi. Eğer bir ülkede yerleşikler yabancı parayı ülke parası ile birlikte alışverişlerinde, kontratlarda kullanmayı bırakıp, döviz tevdiat hesaplarında tuttukları tasarruflarını da bozdurup ülke parasına geçmeye başlarlarsa, ters-dolarizasyon ya da tersine para ikamesinden söz edilir.

DOLARİZASYON GİTTİKÇE İVME KAZANIYOR!

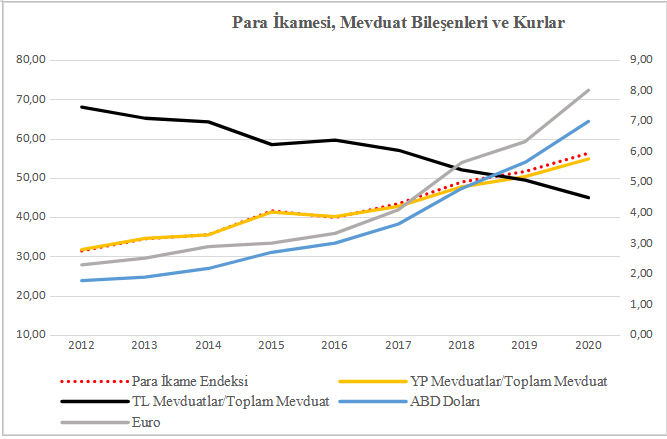

Bir ülkede dolarizasyon çeşitli biçimlerde ölçülmektedir. Bu ölçümlerden en yaygın kullanılan ikisi, döviz tevdiat hesaplarının, para arzı içindeki payı ile toplam mevduatlar içindeki payıdır. Döviz tevdiat hesaplarının para arzına oranını belirlemek için, çoğunlukla döviz tevdiat hesaplarını da içeren M2 tanımlı para arzı kullanılıri. Aşağıdaki grafikte dolarizasyon ölçümlerinin gelişimi yer almaktadır. Grafikte yer alan para ikame endeksi, döviz tevdiat hesapları toplamının, M2 para arzına yüzde oranıdır. Bunun yanında hem yerli hem de yabancı para mevduatların toplam mevduata oranları ile TL-Dolar ve TL-Euro kurları da yer almaktadır.

Kaynak: TCMB

Grafiğin bize gösterdiği ilk gerçek, yerli para cinsi mevduatların toplam mevduat içindeki payı azalırken, yabancı para cinsinden mevduatların payının son yıllarda sürekli olarak artmasıdır. 2020 yılında TL cinsi mevduat payı %45’e gerilerken, yabancı para cinsi mevduatların yaklaşık payı %55’e yükselmiştir. Benzer biçimde, para ikame endeksi de artan bir trende sahiptir. Yabancı para mevduatın M2 para arzına oranı da %56’nın üzerindedir. Bu iki göstergenin bize verdiği mesaj açıktır: Türkiye’de yoğun bir dolarizasyon süreci yaşanmaktadır. Tasarruf sahiplerinin mevduat tercihlerini Türk lirası mevduat yerine yabancı para mevduat yönünde kullandıkları gayet açıktır. Döviz mevduat hesaplarına uygulanan faiz oranları, Türk lirası cinsi mevduatlara uygulanan oranlara nazaran çok daha düşük olmasına rağmen yurttaşlarımız ülke parası yerine yabancı paralara daha fazla güven atfetmektedir. Yurttaşlarımız uygulanan iktisat politikalarına ve uygulayıcılara güvenmediği için böyle bir tercihte bulunmaktadırlar. Grafikte görüldüğü gibi dolarizasyondaki artışa döviz kurlarındaki artışlar da eşlik etmektedir. 2012-2020 arasında TL, hem Dolar hem de Euro karşısında sürekli değer kaybetmektedir. Kötü ekonomi yönetimi, kronikleşen cari açık, yani döviz açığı sorunu, yüksek işsizlik ve enflasyonla birleşince, tasarruf sahiplerinin döviz kurundaki artış beklentileri de yükselmektedir. Onlar için döviz, tek ‘güvenli liman’ konumundadır. Zaten son zamanlarda hızla eriyen ve hatta eksiye düşen döviz rezervleri bu durumun en iyi yansımasıdır. Tasarruflarını döviz mevduat hesabında değerlendirmeyen yurttaşlarımız ise paralarını bir başka güvenli liman olarak gördükleri altına yatırmaktadırlar. O nedenle 2020 yılında rekor düzeyde parasal olmayan altın dış ticaretinde açık verdiğimizi unutmayalım. 2020 yılında ‘normalleşeceğiz’ diye açılan para ve kredi muslukları da dolarizasyonun ve altın talebinde artışın tuzu biberi olmuştur.

Dolarizasyon deyip geçmemek gerekir. Her şeyden önce Türkiye Cumhuriyeti’nin egemenlik simgelerinden biri olan TL’ye olan güvensizliğin kaçınılmaz sonucudur. Enflasyonu kontrol altına alamayan, sürekli cari açık (döviz açığı) veren bir ekonomi yaratan, içeride ve dışarıda etkinlik ve rasyonellikten uzak politikalar uygulayarak, ülke risk primini artıran başarısız yöneticilerin kabahatidir bu! Tabiidir ki, ekonomi politikaları ile uygulayıcılarına duyulan güvensizliğin körüklediği beklentilerin kötüleşmesi, ulusal paranın değerindeki artan oynaklık, giderek yaygınlaşan açlık, yoksulluk ve artan işsizlik ve iflaslar nedeniyle satın alma gücündeki azalmalar ile her koşulda kurların artacağı beklentisinin yaygınlaşması gibi birçok etken de dolarizasyonun artmasına ve kalıcı olmasına katkı sağlamaktadır. Hukuk, adalet ve özgürlük konusunda yaşanan sorunlar ve olumsuzluklar ile dayanışma duygusu eksikliği gibi etkenleri de göz ardı etmemek gerekir. Ülkemizin temel sorunlarını çözmeden, halkımızda güveni tesis etmeden, ülke içinde barış ve huzuru sağlamadan, paramıza biraz daha itibar kazandıralım diye uluslararası finans kapitalin, rantiyelerin ve spekülatörlerin şantaj ve tehditlerine boyun eğerek faizleri yükseltmekle onlara yeni ‘‘cennetler’’ yaratmakla; ‘‘el parasının’’ cazibesini kırmak hayal olacaktır!..

i Türkiye Cumhuriyet Merkez Bankası’nın kullandığı dar ve geniş para arzı tanımları şu şekildedir:

M1 = Dolaşıma Çıkan Banknot + Madeni Para + Türk Lirası Vadesiz Mevduat + Yabancı Para Vadesiz Mevduat

M2 = M1 + Türk Lirası Vadeli Mevduat + Yabancı Para Vadeli Mevduat

M3 = M2 + Repo + Para Piyasası Fonları + İhraç Edilen Menkul Değerler