Türkiye Cumhuriyet Merkez Bankası (TCMB) Para Politikaları Kurulu’nun (PPK); 23 Eylül’de aldığı politika faizini %19,00’dan %18,00’e düşürme kararı ile birlikte Türk lirası, başta ABD doları olmak üzere önemli paralar karşısında değer kaybetmeye başladı ve değer kaybetmeye devam ediyor. 7 Eylül 2021 tarihinde 8,21 olan dolar/TL satış kuru, 25 Eylül 2021 Cumartesi günü 8,88’e ulaştı. Bu gidişle de TL’deki değer kaybı devam edecek gibi!

TCMB’nin “zamansız” ve “zorlama” faiz indirme kararı sadece TL’de değer kaybını hızlandırmadı; aynı zamanda zaten çok yüksek olan ülke risk priminin de artmasına neden oldu. Türkiye ekonomisinin gerçekleri ile uyuşmayan, tamamen siyasetin isteği ve yönlendirmesi doğrultusunda alınan bu faiz indirme kararı sonrası, ülke risk primi ölçüsü olarak kullanılan CDS (Credit Default Swap-Kredi Temerrüt Takası) primi -Türkiye’nin 5 yıllık CDS primi- Para Politikası Kurulu (PPK) toplantısı öncesi 386,9 olan düzeyinden, 24 Eylül günü 403,87’ye çıktı. Hem kurdaki hem de ülke risk primindeki artışlara baktığımızda, TCMB bu faiz indirme kararı ile bir anlamda “kaş yaparken göz çıkardı” diyebiliriz! Faiz indirim kararı sonucu yükselen döviz ile ülke risk primi artışı arasındaki ilişkilere değinmeden önce, CDS ile ilgili bazı bilinmesi gereken noktaları bir iki soru-cevap ile açmaya çalışalım.

Soru: CDS nedir ve nasıl yorumlanır?

Cevap: Basit bir sigortalama işlemi olarak düşünülebilecek CDS, elinde tahvil, bono gibi finansal araçları olan bir kişinin, vade sonundaki alacağının belirli bir bedel karşılığında ödenmeme riskinin ortadan kaldırılmasına yarayan bir finansal enstrümandır. Günümüzde CDS sadece tahvil gibi finansal yatırımları sigortalama işleminin ötesinde ülke risk prim göstergesi olarak da kullanılmaktadır. Bu anlamda CDS, ülkelerin borçlarını ödeyememesi riskine karşı alacaklının alacaklarını sigortalayan sözleşmelerin fiyatını gösterir denilebilir. CDS primi bir ülkenin ödemesi gereken risk primidir. CDS primi anlık arz ve talep değişmelerine göre belirlendiği için, ülke riskini ölçmekte kullanılan en objektif ölçü olarak kabul edilir. CDS primi arttıkça ilgili ülkenin borçlanma maliyeti de o kadar artar. Çünkü bu prim doğal olarak faiz oranlarına yansır. Her 100 CDS baz puanı için %1 oranında ek bir maliyet söz konusu olur. Bir ülkenin CDS primi yüksekse o ülkede sadece kamu kesimi değil özel kesim de yüksek maliyetlerle borçlanmak durumunda kalır.

Bir ülkenin CDS primi 300’ün üzerinde ise o ülke ekonomisi aşırı kırılgan ekonomi olarak değerlendirilir. Böyle bir ülke için dış borçlanmanın maliyeti artar, ülke ve o ülkede şirketler dış borç bulmakta zorlanır, ülke dış açığını yönetmekte zorlanır, enflasyon kontrolden çıkar. Ülkeye gelen yabancı yatırımlarda önemli azalma olur. Ülke parasından kaçış hızlanır ve yoğun bir dolarizasyon başlar, ülke parasının değer kaybı hızlanır.

Soru: Bir ülkenin risk primi neden yükselir?

Cevap: Bir ülkenin risk priminin yükselmesinde çeşitli ülke içi ve dışı nedenler etkili olabilir. Pandemi, küresel krizler ve savaş gibi etkenler bu primin artmasında etkili olabilir. Öte yandan, bir ülkenin CDS primi belirlenirken o ülkeye ait çeşitli göstergelere başvurulur. O ülkenin büyüme, enflasyon ve işsizlik oranı gibi temel göstergelerindeki gelişmeler yanında ülkenin cari açık, ihracat, ithalat ve dış borcunun milli gelirine oranı ile dış borcun ülke rezervlerine oranı en çok bakılan oranlardandır. Eğer bir ülkede büyüme yavaşlıyorsa, enflasyon, işsizlik ve dış borçlar artıyorsa ülke risk primi de artar. Ayrıca, ülkede sosyal çalkantıların olması, artan doğal afetler ile ekonomi yönetiminin başarısızlıkları da CDS priminin artmasına neden olacak gelişmelerdir.

CDS İLE DOLAR BAŞA BAŞ GİDİYOR

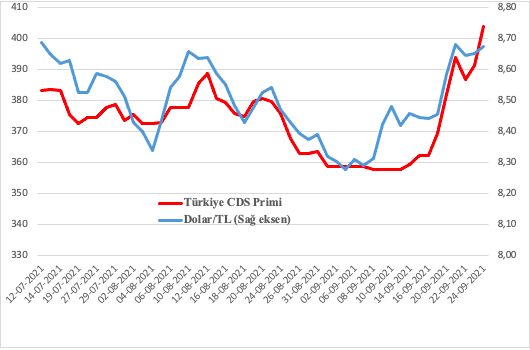

İzleyen grafik, 12 Temmuz 2021 ile 24 Eylül 2021 tarihleri arasında Türkiye’nin 5 yıllık CDS primi ile dolar/TL kurundaki günlük değişmeleri göstermektedir.

Kaynak: TCMB ve investing.com

Kaynak: TCMB ve investing.com

Grafiği incelediğimizde üç önemli gözlem yapabiliriz. Birincisi, Türkiye risk primi değerinin hep kırılganlık sınırı olan 300’ün üzerinde olması. İkincisi, Türkiye risk priminin, Para Politikası Kurulu’nun (PPK) 23 Eylül’de yapacağı toplantısında faiz indirimine gideceği beklentilerinin dillendirilmesi ile; 16 Eylül 2021 tarihinden sonra hızlı bir yükselişe geçmesi. Üçüncüsü ise, dolar kuru ile Türkiye risk primi arasında çok yakın bir ilişkinin olması, birlikte hareket etmeleridir.

Demek ki ülke risk primi ve dolar artışı da “yerli ve milli” kaynaklı olabiliyormuş! Demek ki ekonomide yaşanan ve yaşanacak her olumsuzluk dış güçler patentli olmak zorunda değilmiş, dış güçlerin eseri olamayabiliyormuş! Demek ki kur şoku yaratmak için “Donald Trump”ın tweet atmasına gerek yokmuş! Demek ki ülkenin risk primini düşürmek için sağlıklı, doğru ve bilimsel verilere dayalı, dogmalardan uzak, ülke ekonomisinin gerçekleri ile uyumlu iktisadi kararlar almak gerekiyormuş! Demek ki başarısızlıkları örtbas etmek için “başkalarını” suçlamak gerekmiyormuş! Demek ki enflasyonu düşürmeden, sürdürülebilir ve kapsayıcı büyüme olmadan, işsizliği azaltmadan, cari açık sorununu çözmeden, sanayiyi dışa bağımlılıktan kurtarmadan, hukukun üstünlüğünü sağlamadan, kurumların bağımsızlığını tanımadan, el parasıyla saadet olamayacağını anlamadan; faizi düşürmek, “kendi ayağına sıkmak” oluyormuş! Demek ki herkes Mersin’e giderken, biz tersine gidebiliyormuşuz!